平成31年度税制改正について

第二回 国際課税の改正・見直しについて

第二回目は、国際課税の主要な改正・見直しについてご説明します。

国際課税

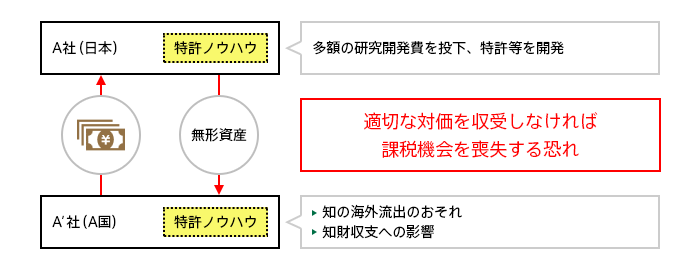

BEPS 報告書や OECD移転価格ガイドライン(以下「TPG」)の改訂内容等を踏まえ、国内法における移転価格税制において、独立企業間価格の算定方法の整備、一定の評価困難な無形資産の取引に係る見直し等が行われます。

1.移転価格税制の対象となる無形資産の定義の明確化

移転価格税制の対象となる無形資産は、法人が有する資産のうち、有形資産および金融資産(現金、預貯金、有価証券等)以外の資産で、独立の事業者の間で通常の取引の条件に従って譲渡・貸付け等が行われるとした場合に対価の支払いが行われるべきものとされます。

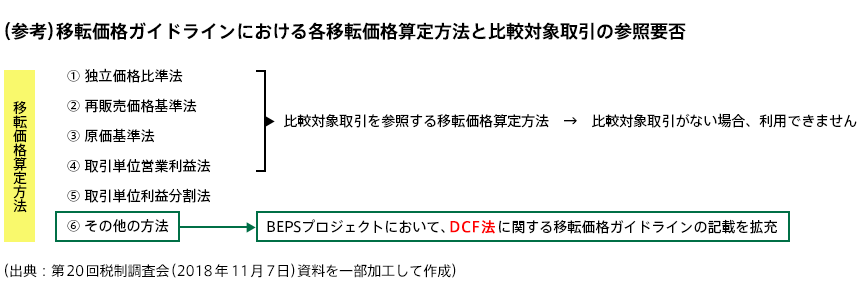

2.独立企業間価格の算定方法の整備

独立企業間価格の算定方法(以下「価格算定方法」)として、TPG において比較対象取引が特定できない無形資産取引等に対する価格算定方法として有用性が認められているディスカウント・キャッシュ・フロー法(DCF 法)が加えられます。

これに伴い、独立企業間価格を算定するために必要と認められる書類の提出等がない場合の推定課税における価格算定方法に、国税当局の当該職員が国外関連取引のときに知り得る状態にあった情報を基にして DCF法により算定した金額を独立企業間価格とする方法が加えられます。

3.特定無形資産(評価困難な無形資産)取引に係る価格調整措置の導入

予測キャッシュ・フロー等の額を基礎として独立企業間価格を算定するものであること等の要件を満たす特定無形資産取引について、予測と実際の結果が相違した場合には、当該特定無形資産の商業化から5年間にわたり、税務当局が実際の結果を勘案して当初の価格を再評価できるようにします(ただし、再評価後の価格が当初の価格の20%を超えて相違した場合のみ)。

ただし、予測と結果が相違する原因となった理由が、取引時点で予測困難であったこと(災害等)、または、取引時点においてその理由の発生可能性を適切に勘案して当初の価格を算定していたことを納税者が証明した場合等においては、上記の再評価は行われません。

4.移転価格税制に係る更正期間等が7年(現行:6年)に延長されます。

5.比較対象取引に係る差異調整について、定量的に把握することが困難な差異があるために必要な調整を加えることができない場合には、四分位法に基づく方法により差異調整が認められます。

6.上記の改正は、2020年4月1日以後に開始する事業年度分の法人税から適用されます。

TPGでは無形資産取引等に対する価格算定方法として DCF法が提唱されています。実務では DCF法を用いて無形資産の譲渡対価を算定している事案は存在するものの、日本ではDCF法については法令上の取扱いが明らかではないことから改正が行われますが、DCF法の適用方法については、今後明瞭なガイダンスの公表が望まれます。

また特定無形資産取引を行う場合は、取引時点において独立企業間価格の算定に用いた予測の詳細を記載した書類を準備しておく必要があります。取引以降の事業年度においても事後的に予測不可能であった事象が生じ、予測収益等から実際収益等が大幅に乖離(かいり)する場合、その原因を分析した書類の準備も必要です。

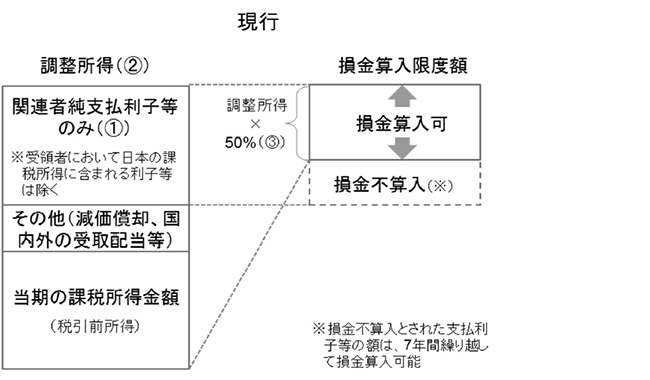

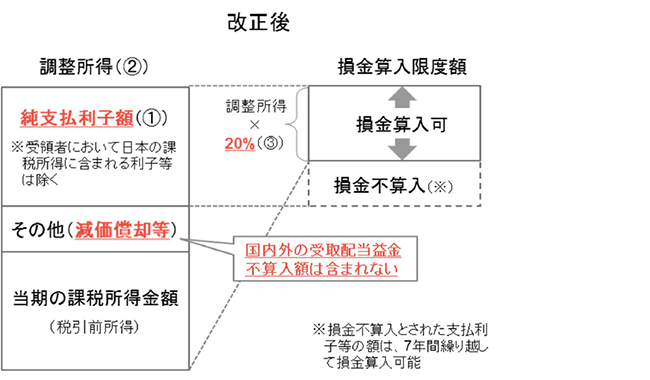

現行の過大支払利子税制は、BEPS最終報告書の行動4と同様の考え方に基づく制度ですが、対象とする利子、調整所得の定義および損金算入限度額の基準値について乖離があるため、通常の経済活動(国内銀行からの借入等)に与える影響に配慮しつつ、BEPS最終報告書の行動4に合わせる見直しが行われます。

1.現行の過大支払利子税制

2.改正後の過大支払利子税制

3.主な改正内容

| 改正前 | 改正後 |

|---|---|

|

①対象とする利子

|

|

|

②調整所得

|

|

|

③基準値

|

|

|

④適用除外基準

|

|

4.適用時期

上記の改正は、2020年4月1日以降に開始する事業年度分の法人税から適用されます。

調整所得に国内外の受取配当等の益金不算入額を含めない措置および損金算入限度額の基準値が 50%から 20%に引き下げられましたが、対象利子が実質的には国外への支払利子等に限定されたことおよび適用除外基準により、日本企業の経済活動に配慮した改正になります。一方、国外からの借入が多い外資系企業、ストラクチャード・ファイナンスを行う企業、国外で債券を発行している企業等については留意が必要になります。

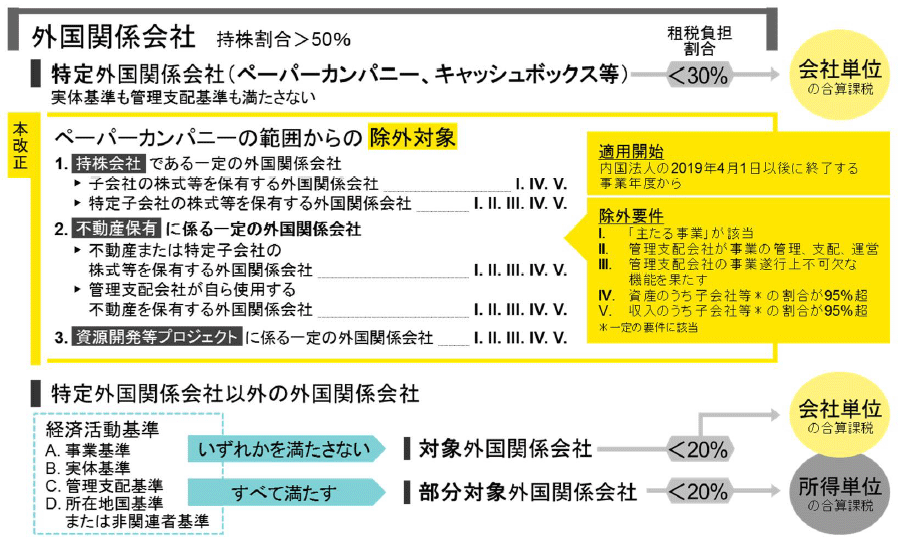

1.特定外国関係会社であるペーパー・カンパニーの範囲から下記 1.から 3.の外国関係会社が除外されます。

2.外国関係会社が現地国で連結納税制度の適用を受けている場合やパススルー事業体に係る税法規定の適用を受けている場合の取扱いが明確化されます。現地法令基準を用いる適用対象金額の計算においては、現地の法人税に関する規定から連結納税の規定およびパススルーとして取り扱われる規定を除いて計算することとします。また、外国関係会社が合算課税の適用を受けた場合に、二重課税調整のために控除される外国法人税の額は、現地の法人税に関する規定から連結納税の規定およびパススルーとして取り扱われる規定を除いて計算した所得の金額につき外国法人税が課されるものとして計算される外国法人税の額とされます。租税負担割合計算における所得の金額(分母)の計算および外国法人税の額(分子)の計算も同様に行われます。

3.上記の改正は、内国法人の平成31年(2019年)4月1日以後に終了する事業年度の合算課税(外国関係会社の平成30年(2018年)4月1日以後に開始する事業年度に係るものに限る)について適用されます。

4.事実上のキャッシュボックス、部分合算課税制度における部分適用対象金額、外国金融子会社等(保険業を主たる事業とするもの等に限る)について一定の措置がされます。

平成30年(2018年)8月31日に公表された経済産業省「平成31年度税制改正に関する経済産業省要望(概要)」において、「米国連邦法人税率が35%から21%に引き下げられたこと」「米国でのビジネスにおいては、設立手続きが簡易で柔軟に運営方法を決定できる LLC(Limited Liability Company)や LPS(Limited Partnership)といった事業体による共同事業が通常行われていること」「ビジネス上の理由に基づきペーパー・カンパニーが活用される」ことから、以下の懸念に関する見直しが要望されており、それを踏まえて、当該見直しが実施されたものと考えられます。

- 合算課税による実態と乖離した過大な税負担(外国税額控除の可否を含む)

- ペーパー・カンパニー等の判定

- 所得や税額の計算等に係る過大な負担

特に企業の関心が高いペーパー・カンパニーの範囲の見直しと連結納税およびパススルーを適用している法人における適用対象金額、租税負担割合、外国税額控除の計算については、内国法人の平成31年4月1日以後に終了する事業年度の合算課税から適用されます。従って、基本的には平成29年度税制改正による新税制の適用初年度からこれらの規定が適用されることになります。

日本で所得と認識されない金額に対して課されるものとして外国税額控除の対象から除外される外国法人税の額に、内国法人に対する配当等の支払いがあったものとみなして課される一定の外国法人税の額を加えるほか、所要の措置が講じられます。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。EY税理士法人および他のEYメンバーファームは、皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。