消費税法改正と軽減税率~企業への影響と準備しておくべきこと~:第一回 改正消費税の概要

第一回 改正消費税の概要

1. 軽減税率の導入

2019年10月1日から、消費税及び地方消費税の税率が8%から10%へ引き上げられ、この税率引上げと同時に消費税の軽減税率制度(下記(1)と(2)に限って適用)が実施されます。

(1)飲食料品(食品表示法に規定する食品)の販売(酒類と外食を除く)

(2)定期購読契約が締結された週2回以上発行される新聞の販売

なお、上記①にある『外食を除く』が今回の改正内容のポイントとなっておりますが、再確認の意味で下記にお示しいたしました。「外食」に該当する場合には、適用される消費税率は10%となります。

再度「外食」とは何か?ということですが、政府は①取引の場所、②取引の態様(「サービスの提供」と言えるか)という点に着目して、以下の二つの類型を定義しています。

① テーブル、いす、カウンター等の飲食に用いられる設備のある場所で行われる

② 飲食料品を飲食させるサービス

① 顧客が指定した場所において行われる

② 加熱、調理又は給仕等の役務を伴う飲食料品の提供

要するに、「外食」に該当するかどうかは、その状況等も踏まえた個別判断が伴う場合もあるでしょうが、一般的には、上記①②の要件に当てはまるかどうか、ということになります。

では、その『判定時点』はいつなのか?ということになりますが、それは今後のコラムでご説明させていただきます。

| 外食にあたらないもの (軽減税率が適用されるもの) |

外食にあたるもの (軽減税率が適用されないもの) |

|---|---|

| 飲食店での持ち帰り | 飲食店での店内飲食 |

| フードコートからの持ち帰り (持ち帰り可能な状態で販売されるため) |

フードコートでの飲食 (返却を要する容器での提供が基本となるため) |

| 飲食店からの取り寄せ (店舗外への配達) |

飲食品販売店の飲食コーナーでの飲食 |

| 屋台での軽食 (立ち食いの場合) |

屋台での軽食 (テーブル・いすを使う場合) |

| ノンアルコールビールや料理酒・みりん (酒税法に規定されない飲料品) |

酒類 (酒税法に規定される酒類は原則課税となるため) |

| 有料老人ホームの飲食提供 | ケータリング (出張先での料理は調理をするというサービスを伴うため) |

| 幼稚園や学校の給食 | 医薬品・医薬部外品・再生医療等製品 (飲食料品に該当しないため) |

| 保税地域から引き取られる飲食品 | ペットフードや家畜の飼料 (人が口にするものではないため) |

★ 一体資産につきましては、今後のコラムでご説明させていただきます。

2. 経過措置の導入(平成30年10月 国税庁消費税室の資料から)

平成31年(2019年)10月1日から、消費税及び地方消費税の税率が8%から10%へ引き上げられますが、同時に経過措置も導入されます。消費税率が見直されるたびにこの経過措置が導入されており、今回も前回のときとほぼ同様の措置が講じられることとなりました。

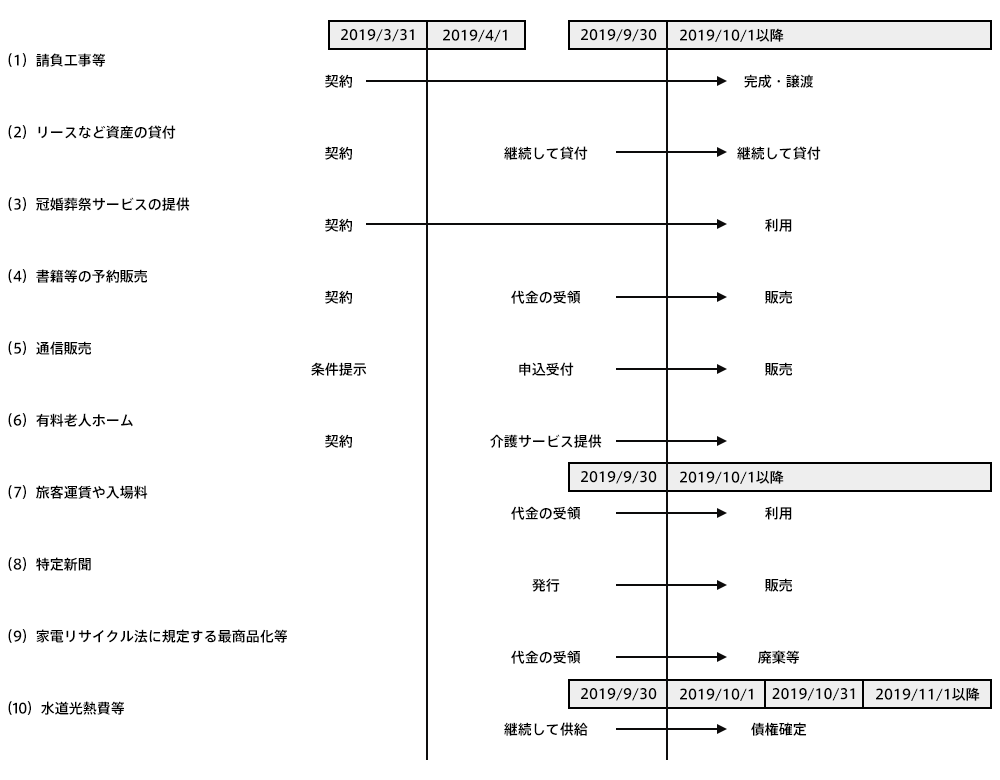

今回国税庁からは、下記の10種類の取引形態について経過措置を適用することを公表しております。

国税庁の公表資料や他のコラムで表現されている用語としては、次のような具体的な日付を意味するものがありますので、再確認の意味でお示しいたします。

●「31年指定日」:2019年4月1日のことです

●「31年施行日」:2019年10月1日のことです

※上記は、「売主」、「貸主」、「提供側」から見た表現です。

3. 複数税率の運用

再確認の意味でお示しいたしますが、現行消費税法における適用税率は、「5.0%」「8.0%」の2種類でした。

【現行の税率内訳】

| 経過措置税率 | 標準税率 | |

| 消費税率 | 4.0% | 6.3% |

| 地方消費税率 | 1.0% | 1.7% |

| 税率の合計 | 5.0% | 8.0% |

下記のとおり、軽減税率制度における“8.0%”は現行税率の経過措置が適用される“8.0%”とは同じ8.0%の消費税率であっても、消費税申告計算において国税である「消費税」と地方税である「地方消費税」に分けて計算・納税しなければなりません。これを正しく区分計算しないと、後で「消費税」あるいは「地方消費税」の納税額が不足して修正申告(=追加納税と過少申告加算税及び延滞税の納税)を求められる場合や、逆に更正の請求(過大な納税の返還請求手続き)が必要となる場合がありますのでご注意ください。

【改正後の税率内訳】2019年10月1日から

| 経過措置税率 | 軽減税率 | 標準税率 | |

| 消費税率 | 6.30% | 6.24% | 7.80% |

| 地方消費税率 | 1.70% | 1.76% | 2.20% |

| 税率の合計 | 8.00% | 8.00% | 10.00% |

※2019年10月1日から仕入税額控除の要件として区分記載請求書等保存方式が適用されますが、請求書等には適用税率ごとに「旧税率適用取引」「新税率適用取引」「軽減対象取引」それぞれの税込対価の額を区分して記載することになりますのでご留意ください。

4. 消費税の軽減税率制度の実施に伴うシステム修正費⽤の取扱い

プログラムの修正が、ソフトウェアの『機能の追加』や『機能の向上』等に該当する場合には、その修正に要する費⽤は資本的⽀出として取り扱われることとなりますので、ソフトウェアとして資産計上したうえで各事業年度における減価償却計算の対象とする必要があります。

一方、消費税法改正による軽減税率制度の実施に対して実施される各システムのプログラム修正が、現在使⽤しているソフトウェアの『効⽤を維持』するために⾏われるものであり、新たな機能の追加や機能の向上等には該当しないとのことであれば、その修正に要する費⽤は修繕費に該当しますので、支出時の一括損金処理が可能となります。

一般的にプログラムの修正は、相応の費用を伴うことが多いので、あらかじめ作業の内容を検討することとなりますが、合理的な節税対策を講じるという観点からは、その際にソフトウェアの『機能の追加』や『機能の向上』等に該当する部分(つまり、資本的支出部分)が認められる場合には、『効⽤の維持』に該当する部分(つまり修繕費部分)との区分可能であれば、明確に分けて記載してもらい金額の区分表示を求めることが重要です。自社の推計による資本的支出部分と修繕費部分との按分処理は、相応の正当性がない限り、課税当局に対する疎明資料とすることが困難ですので、外部の第三者(開発委託先や購入先)による証拠書類を整備することにお努めください。

なお、このようなプロジェクトは、システム部門先行で進められることも多く、経理部門が把握した時点では『機能の追加』や『機能の向上』と『効⽤の維持』に区分する作業が困難とならないよう留意する必要があります。