令和2年度税制改正について:第一回 法人課税の改正・見直し

第一回 法人課税の改正・見直し

令和元年12月12日に、与党(自由民主党・公明党)による「令和2年度税制改正大綱(以下、「大綱」)」が公表されました。本コラムにおいては、大綱で明らかにされた、主要な改正・見直し事項の概要を説明します。

安倍内閣は、経済再生なくして財政健全化なしとの方針の下、デフレ脱却に引き続き取り組んでいます。税制は経済社会のあり方に密接に関連するものです。令和2年度の税制改正においても、経済のデジタル化などの構造変化に十分に対応し、かつ持続的な日本経済の成長に資する税制を構築することが、大きな課題になっています。

日本企業に事業革新を促し、国際競争力の強化を図る法人関連の税制措置として、企業のオープンイノベーションの取組みを進める税制や 5G投資を促進する税制が創設されます。また、連結納税制度が制度創設以来初めて抜本的に見直されて、令和4年4月から「グループ通算制度」に移行します。

少子高齢化と人生100年時代及び働き方の多様化に対応した税制の整備も課題となっていますが、令和元年10月に消費税率の引上げが行われたこともあり、今回は個人・資産関連税制の大きな見直しは行われません。

また、大綱前文(令和2 年度税制改正の基本的考え方)中で、OECDで現在進められている国際課税ルールの見直しについて言及されています。日本がこの議論に取り組む際の5つの視点を明らかにした上で、政府が自国の考え方を国際的な議論に反映して主導的な役割を果たしていくことが求められています。

なお、本コラムの一部項目の内容については、今後の国会における法案審議の過程において、修正・削除・追加等が行われる可能性があることにご留意ください。

第一回目は、法人課税の主要な改正・見直しについてご説明します。

法人課税

連結納税制度は、企業グループ内の個々の法人の損益を通算するなど、グループ全体を一つの納税主体と捉えて課税する制度です。制度の適用実態やグループ経営の実態を踏まえ、損益通算の基 本的な枠組みは維持しつつ、企業事務負担の軽減の観点から簡素化等の見直しが行われます(「グループ通算制度」への移行)。

(1)グループ通算制度の基本的な仕組み

①適用法人

連結納税制度と同様に、内国法人である親法人と、その親法人に発行済株式の100%を直接又は間接に保有されるすべての子法人(外国法人及び一定の法人を除く)が適用対象とされます。

②適用方法

連結納税制度と同様に、グループ通算制度の適用を受けようとするときは、適用対象となるすべての企業グループ内の法人による申請により国税庁長官の承認を受けることとされます。連結納税制度では青色申告と白色申告の区分はありませんが、グループ通算制度の承認を受けた場合には、青色申告の承認を受けたものとみなされます。承認の却下事由について青色申告の却下事由との整合性から、帳簿書類に不実の記載又は記録があると認められる相当の理由がある場合が加えられます。また、青色申告の承認を取り消された場合は、グループ通算制度の承認を取り消されたものとされます。適用の取りやめについては、連結納税制度と同様に、やむを得ない事由がある場合に限られるとともに、取り止め後5年間は再選択できないこととされます。

③納税主体等

企業グループ全体を一つの納税単位とし、一体として計算した法人税額等を親法人が申告する連結納税制度に代えて、親法人及び各子法人が個別に法人税等の計算及 び申告を行うこととされます。

また、連結納税制度と同様に、親法人及び各子法人には、通算グループ内の他の法人の法人税について連帯納付責任があることとされます。

④事業年度

適用法人の事業年度は、連結納税制度と同様に、親法人の事業年度に合わせたみなし事業年度とされます。

新制度の基本的な仕組みは、親法人及び各子法人が法人税の申告を行う点(個別申告方式)並びに青色申告の承認を前提とする点を除き、現行制度と同様とされます。

(2)所得金額及び法人税額の計算

①損益通算

通算グループ内の欠損法人の欠損金額を所得法人の所得の金額と損益通算します。損益通算の方法はプロラタ方式とされ、欠損法人の欠損金額の合計額(所得法人の所得の金額の合計額を限度)を所得法人の所得の金額の比で配分し、所得法人において損金算入されます。この損金算入された金額の合計額を欠損法人の欠損金額の比で配分し、欠損法人において益金算入されます。

なお、当初申告に誤りがあった場合は、損益通算できる欠損金額を原則として当初申告額に固定させることにより、他のグループ法人の税額の計算に反映させないこととされます。

現行制度では、連結グループ内の1社の計算誤りがあるとグループ全体で税額計算のやり直しが必要でしたが、新制 度では計算誤りがあった法人のみ修正を行う(他の法人の税額計算に反映させない)こととされ、修正のための事務負担の軽減が期待されます。

②欠損金の通算

グループ通算制度における適用法人の欠損金の繰越控除額の計算について、控除限度額は通算グループ内の各法人の欠損金の繰越控除前所得の金額の50%相当額(中小法人等、更生法人等及び新設法人については、所得の金額)の合計額とし、控除方法は連結納税制度と同様とされます。当初申告に誤りがあった場合は、通算グループ内の他の法人との間で通算された欠損金を原則として当初申告額に固定させることにより、他のグループ法人の税額の計算に反映させないこととされます。

ただし、欠損金の繰越期間に対する制限を潜脱するため又は離脱法人に欠損金を持たせるためにあえて誤った当初申告を行うなど、法人税の負担を不当に減少させることになると認められるときは、職権更正において再計算ができることとされます。

現行制度では、大法人の欠損金の控除限度額は連結グループ内の各法人の益金の額から損金の額を控除した連結所得の50%相当額とされていますが、新制度においても控除限度額は通算グループ内 の各法人の欠損金の繰越控除前所得の金額(損益通算後)の50%相当額の合計額とされるため、グループ全体での控 除限度額は変わらないと考えられます。なお、現行制度では連結所得から控除された欠損金額が欠損金を持つ各法人に配分されるのに対して、新制度では欠損金を使用する法人は所得金額が発生した法人に限られるため、欠損金を持つ法人と欠損金を使用する法人が異なる可能性があります。

③利益・損失の二重計上の防止

連結納税制度では、所有する連結法人の株式等を譲渡等する際に、その株式等の帳簿価額の修正を行う制度(投資簿価修正制度)が設けられています。

グループ通算制度では、この投資簿価修正の制度は下記のとおり改組されます。なお、適用開始又は通算グループへの加入後損益通算をせずに2月以内に通算グループから離脱する法人は、下記の適用はないこととされます。

- 通算グループ内の子法人の株式の評価損益及び通算グループ内の他の法人に対する譲渡損益を計上しない。

- 通算グループからの離脱法人の株式における離脱直前の帳簿価額を離脱法人の簿価純資産価額に相当する金額とする。

- 適用開始又は通算グループへ加入する子法人で親法人との間に完全支配関係の継続が見込まれないものの株式について、株主において時価評価により評価損益を計上する。

含み損資産を有する子法人の株式の評価損・譲渡損とその子法人における含み損の実現によるグループ内での損失の二重計上や、含み益を実現した子法人の株式の譲渡損とその子法人における含み 益との相殺等のグループ内の利益・損失の二重計上による租税回避行為を防止するための措置が設けられます 。

④税率

税率は、通算グループ内の各法人の法人区分に応じた適用税率によります。なお、中小法人の軽減税率の適用対象所得金 額は、年800万円を所得法人の所得の金額の比で配分した金 額とされます 。

現行制度では、中小法人の判定は連結親法人について行われます。新制度では中小法人の判定は親法人及び各子法人について行われ、通算グループ内のいずれかの法人が中小法人に該当しない場合は、通算グループ内のすべての法人が中小法人に該当しないこととされます。

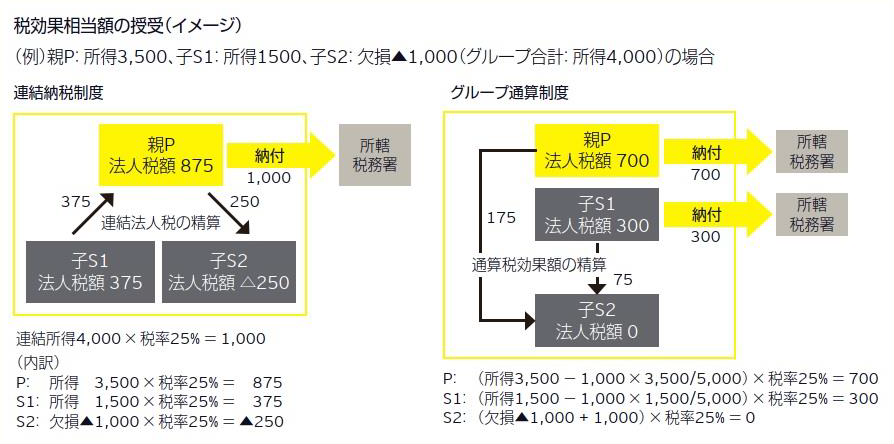

⑤税効果相当額の授受

通算グループ内の法人間で、グループ通算制度を適用することにより減少する法人税及び地方法人税の額に相当する金額(「通算税効果額」という)を授受する場合には、その授受する金額は、益金の額及び損金の額に算入しないこととされます 。

現行制度では、連結親法人が法人税・地方法人税を一括納付し、連結グループ内で精算を行う場合の受払額は益金の額及び損金の額に算入しないこととされており、新制度において通算グループ内

で通算税効果額の精算を行う場合も同様とされます。

なお、現行制度では、会計上、法人税・地方法人税に係る「未払法人税等」は連結親法人のみで計上され、親子間で受払する連結法人税・地方法人税の個別帰属額は各法人で「未収入金」・「未払金」が

計上されます。新制度では個別申告方式により各法人で法人税・地方法人税に係る「未払法人税等」が計上されることが考えられます。通算税効果額に係る会計上の取扱いは、今後、企業会計基準委員会(ASBJ)で検討される可能性があります。また、新制度下での税効果会計の取扱いに関する今後の動向も注目されます。

(3)グループ通算制度の適用開始、通算グループへの加入及び通算グループからの離脱

①みなし事業年度

連結納税制度では、事業年度の中途で親法人との間に完全支配関係を有することとなった場合のグループへの加入時期の特例として、翌月の初日を加入日とする措置が設けられていますが、グループ通算制度では翌会計期間の初日を加入日とすることができる措置が加えられます。

また、連結納税制度では事業年度の中途にグループから離脱した子法人の離脱後の最初の事業年度はその離脱日から親法人の事業年度終了日までの期間とされていますが、グループ通算制度では、この措置は廃止され、その離脱した子法人の事業年度終了日までの期間とされます。

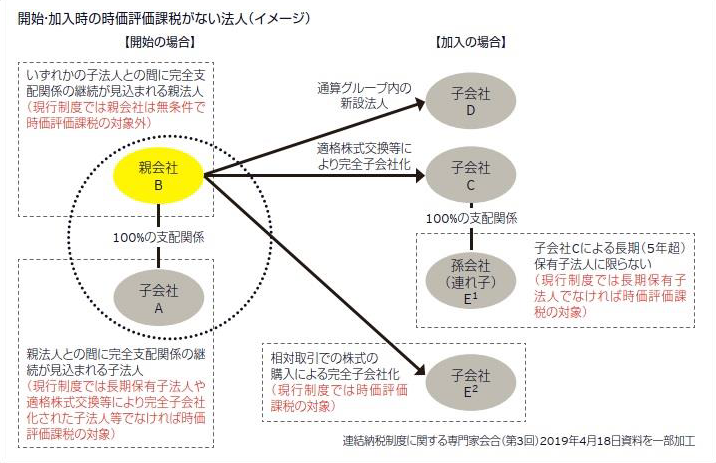

②適用開始・通算グループ加入時の時価評価課税

連結納税制度では、原則として、子法人が適用開始又は連結グループへの加入に際して保有する時価評価資産の時価評価課税が行われ、含み損益を清算してから連結納税が適用されます。ただし、完全支配関係が5年超ある子法人や適格株式交換等により完全子会社化された子法人は時価評価課税の対象外とされています。

グループ通算制度では、適用開始又は通算グループへの加入に際して行う資産の時価評価について、対象外となる法人は次頁の表A~Eの法人とされます。

新制度では親法人も時価評価法人の範囲に含まれます。子法人については適用開始前に親法人と5年超の完全支配関係がない場合や適格株式交換等以外の事由によりグループに加入する場合でも一定の要件を満たせば時価評価の対象外となり、時価評価課税の対象となる法人の範囲が縮小されます。

| 適用開始時の時価評価課税の対象外法人 | 加入時の時価評価課税の対象外法人 |

|---|---|

|

|

③繰越欠損金の切捨て・含み損等の利用制限

連結納税制度では、時価評価の対象となる子法人が適用開始又は連結グループへの加入に際して保有する繰越欠損金は 全額が切り捨てられ、時価評価の対象外となる子法人の繰越 欠損金は自己の所

得の範囲内で控除される特定連結欠損金 として連結納税に持ち込まれます。

グループ通算制度では、時価評価の対象となる法人(親法人を含む )が適用開始又は通算グループへの加入に際して保有する繰越欠損金は全額が切り捨てられ、時価評価の対象外となる法人( 親法人を含む )の繰越欠損金は自己の所得の範囲内で控除される特定欠損金として通算グループ内に持ち込まれます。また、組織再編税制との整合性から、一部の切捨てや通算グループ内での含み損の損金算入の制限措置が追加されます。

現行制度では、親法人の適用開始前の欠損金は連結グループ全体の連結所得金額から繰越控除されますが、新制度では親法人も子法人と同様に、適用開始前の繰越欠損金は自己の所得の金額を限度

として控 除ができる欠損金(特定欠損金)とされます。

なお、現行制度を適用済みの企業グループの親法人の繰越欠損金は、新制度への移行後においても同様の取扱い(通算グループ内の他の法人の所得金額と通算可能)とされます 。

連結納税制度とグループ通算制度の比較

<適用開始時の取扱い>

| 取扱い | 連結納税制度(子法人) | グループ通算制度 | ||

|---|---|---|---|---|

| (子法人) | (親法人) | |||

| 時価評価課税なし | 欠損金持込み可能 (自己の所得の範囲内で控除可能) |

適格株式交換等又は連結親法人を設立した株式移転に係る子法人 完全支配関係が5年超の長期保有子法人等(グループ内新設法人及び適格合併等により加入する長期保有子法人を含む) |

親法人と完全支配関係の継続見込みのある子法人のうち、支配関係が5年超あるか、又は、共同事業性(※3)がある場合 | いずれかの子法人と完全支配関係の継続見込みのある親法人のうち、支配関係が5年超あるか、又は、共同事業性(※3)がある場合 |

| 欠損金一部切捨て(※1) 損益通算の制限(※2) |

親法人と完全支配関係の継続見込みのある子法人のうち、支配関係が5年以内であり、かつ、共同事業性がない場合 | いずれかの子法人と完全支配関係の継続見込みのある親法人のうち、支配関係が5年以内あり、かつ、共同事業性がない場合 | ||

| 時価評価課税 | 欠損金切捨て | 完全支配関係が5年以内の完全子法人と連結納税を開始する場合 | 親法人と完全支配関係の継続見込みがない子法人 | いずれかの子法人と完全支配関係の継続見込みがない親法人 |

<グループ加入時の取扱い>

| 取扱い | 連結納税制度(子法人) | グループ通算制度 | ||

|---|---|---|---|---|

| (子法人) | (親法人) | |||

| 時価評価課税なし | 欠損金持込み可能 (自己の所得の範囲内で控除可能) |

適格株式交換等に係る子法人 グループ内新設法人及び適格合併等により加入する長期保有子法人 |

適格株式交換等又は適格組織再編成と同様の要件により加入した子法人のうち、支配関係が5年超あるか、又は共同事業性(※3)がある場合 通算グループ内の新設法人 |

|

| 欠損金一部切捨て(※1) 損益通算の制限(※2) |

適格株式交換等又は適格組織再編成と同様の要件により加入した子法人のうち、支配関係が5年以内であり、かつ、共同事業性がない場合 | |||

| 時価評価課税 | 欠損金切捨て | 非適格組織再編又は再編以外の取引により完全子法人化した場合 | 適格株式交換等及び適格組織再編成と同様の要件を満たさない取引により完全子法人化した場合 | |

- ※1.持込み可能な欠損金は、自己の所得の範囲内で控除される「特定欠損金」となります。

- ※2.グループ通算制度の適用開始又は通算グループへの加入前の欠損金及び資産の含み損等について、支配関係発生から5年経過日と開始又は加入から3年経過日とのいずれか早い日まで、制限されます。

- ※3.通算グループ内のいずれかの法人との間に共同事業性があればよいとされます(共同事業性の要件は、組織再編成の欠損金の制限におけるみなし共同事業要件と同様とされます)。

④通算グループからの離脱

連結納税制度と同様に、通算グループから離脱した法人は、5年間再加入を認めないこととされます。また、通算グループから離脱した法人が主要な事業を継続することが見込まれていない場合等には、その有する資産については、直前の事業年度において、時価評価により評価損益の計上を行うものとされます 。

離脱時の株式譲渡損と離脱後の資産の譲渡損を二重に控除することを防止する目的から、一定の離脱法人について離脱時の時価評価課税を行う措置が設けられます 。

(4)各個別制度の取扱い

受取配当等の益金不算入等の個別制度については、親法人及び各子法人が申告を行うことに鑑み個別計算を原則としつつ、企業経営の実態や事務負担、制度趣旨・目的、濫用可能性等を勘案し、適切な仕組みとされます。

| 改正後の取扱い | 項目 |

|---|---|

| グループ全体計算から個別計算に移行 |

|

| 連結納税と同様にグループでの調整計算を継続 |

|

| 単体納税について100%グループでの調整を取り入れ |

|

①受取配当等の益金不算入制度は、次の見直しが行われます。

- 短期保有株式等の判定については、各法人で行うものとされます。

- 関連法人株式等に係る負債利子控除額を、関連法人株式等に係る配当等の額の100分の4相当額(その事業年度において支払う負債利子の額の10分の1相当額を上限)とされます。

- 関連法人株式等又は非支配目的株式等に該当するかどうかの判定について、100%グループ内(現行:連結グループ内)の法人全体の保有株式数等により行うものとされます。

②外国税額控除制度について、グループ調整計算が維持されます。

- 通算グループ内の各法人の控除限度額の計算は、基本的に連結納税制度と同様とされます。

- 通算グループ内の各法人の当期の外国税額控除額が期限内申告書に記載された外国税額控除額と異なる場合には、期限内申告書に記載された外国税額控除額を当期の外国税額控除額とみなすこととされます。

- 当期の外国税額控除額と期限内申告書に記載された外国税額控除額との過不足額は、進行年度の外国税額控除額又は法人税額においてその調整を行うこととされます。

- 通算グループ内の各法人が外国税額控除額の計算の基礎となる事実を隠蔽又は仮装して外国税額控除額を増加させることなどにより法人税の負担を減少させようとする場合には、職権更正において再計算ができることとされます。

③試験研究を行った場合の税額控除制度(研究開発税制)について、グループ調整計算が維持されます。

- 通算グループを一体として計算した税額控除限度額と控除上限額とのいずれか少ない金額(以下「税額控除可能額」という)を各法人の調整前法人税額の比で配分した金額が各法人の税額控除限度額とされます。

- 通算グループ内の他の法人の各期の試験研究費の額又は当期の調整前法人税額が確定申告書に記載された各期の試験研究費の額又は当期の調整前法人税額と異なる場合には、確定申告書に記載された各期の試験研究費の額又は当期の調整前法人税額を各期の試験研究費の額又は当期の調整前法人税額とみなすこととされます。この場合において、税額控除可能額が確定申告書に記載された税額控除可能額に満たないときは、法人税額の調整等を行うこととされます。

研究開発税制について、現行制度では調整前連結法人税額から控除される税額控除額が試験研究費の支出のある各法人に配分されるのに対して、新制度では、税額控除可能額を各法人の調整前法人税額の比で配分することから、試験研究費の支出がある法人と税額控除が行われる法人が異なることになります。

(5)その他の整備

- ①グループ通算制度の適用法人は、電子情報処理組織を使用する方法(e-Tax)により法人税及び地方法人税の確定申告書、中間申告書及び修正申告書を提出しなければならないこととされます。

- ②親法人の電子署名により子法人の申告及び申請、届出等を行うことができることとするほか、ダイレクト納付についても所要の措置が講じられます。

- ③仮決算による中間申告を行う場合は、通算グループ内のすべての法人が行わなければならないこととされます。

- ④連結納税制度と同様に、親法人の申請により、グループ各社の法人税の申告期限の延長特例(延長期間は原則 2 月) の適用を受けることができます。また、災害等により決算が確定しない場合等の申告期限の延長、通算グループへの加入又は離脱があった場合の取扱いについて、所要の整備が講じられます。

- ⑤連結納税制度と同様に、包括的な租税回避行為を防止するための規定が設けられます。

- ⑥税務調査における質問検査権、罰則、徴収の所轄庁等について、連結納税制度と同様の措置が講じられます。

- ⑦地方税について、現行の基本的な枠組みを維持しつつ、国税の見直しに併せて、所要の措置が講じられます。

現行制度において令和2年4月1日以後開始事業年度から連結 親法人が大法人に該当する場合は電子申告が義務化されており、新制度では各法人に電子申告義務が課されます。また、現行制度では 電子申告の場合における個別帰属額届出書の提出について親法人による一括提出が可能とされており、新制度においても子法人の申告書について親法人の電子署名による一括提出が可能とされます。

(6)適用関係

- ①グループ通算制度は、令和4年4月1日以後に開始する事業年度から適用されます。

- ②連結納税制度を適用している連結法人は、令和4年4月1日以後に開始する事業年度から自動的にグループ通算制度に移行されます。ただし、連結親法人が令和4年4 月1日以後最初に開始する事業年度開始の日の前日までに税務署長に届出書を提出することにより、グループ通算制度を適用しない単体納税法人となることができることとされます。

- ③連結納税制度における特定連結欠損金個別帰属額は、グループ通算制度における特定欠損金とみなされます。その他、各個別制度についても、連結納税制度からグループ通算制度への移行のための必要な経過措置が講じられます 。

連結納税を適用済みの企業グループは、新制度への移行期間のうちに、現行制度から新制度へ移行するか、単体納税に戻るかの検討が必要になります。

また、新規適用を検討する企業グループは、「現行制度の適用後に新制度へ移行する」、「現行制度の適用後に単体納税に戻る」、「現行制度は適用せず新制度を適用する」という選択肢が考えられます 。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。EY 税理士法人および他のEYメンバーファームは、皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。