来るべき消費税対応に備えて:第ニ回 経過措置と低所得者対策について

第ニ回 経過措置と低所得者対策について

第2回目は実務上課題となる事項についてご説明します。消費税率引上げに伴い企業において実務上大きく問題となる点として、経過措置と低所得者対策(具体的には複数税率)が挙げられます。

今回は経過措置を中心にご説明します。

1. 消費税率引上げに伴う経過措置

消費税率引上げに伴う経過措置とは、基本的には、消費税率引上げに伴う混乱を回避するため、新税率が施行されても、例外的に旧税率が適用される場合があることをいいます。消費税引上げ法では「附則」という部分で(以下、附則といいます)、その内容が示されており、消費税引上げ法に定める経過措置の数は次のように16項目あります(一部税率に関連しない規定もあります)。

| No | 経過措置の対象項目 | 附則条文番号 |

|---|---|---|

| 1 | 基準期間における課税売上高の計算 | 3 |

| 2 | 特定新規設立法人の納税義務の免除に関する特例 | 4 |

| 3 | 旅客運賃等の前受け(旅客運賃、映画・演劇場等の入場券) | 51 |

| 4 | 電気料金等(電気、ガス、水道水及び電話等の料金) | 52 |

| 5 | 請負工事等 | 53 |

| 6 | 資産の貸付け | 54 |

| 7 | 役務の提供 | 55 |

| 8 | 長期割賦販売等 | 61 |

| 9 | 長期請負工事 | 71 |

| 10 | 現金主義を採用している小規模事業者(個人) | 8 |

| 11 | 仕入れに係る対価の返還等 | 9 |

| 12 | 納税義務の免除を受けないこととなった小規模事業者の期首棚卸資産の調整 | 10 |

| 13 | 売上に係る対価の返還等 | 11 |

| 14 | 貸倒れに係る消費税額の控除等 | 12 |

| 15 | 中間申告(新設) | 13 |

| 16 | 国、地方公共団体に対する特例 | 14 |

なお、経過措置は上記表における各附則条文番号において、平成26年4月1日以後(つまり8%の消費税率に引上げ時)の課税資産の譲渡等について規定していますが、平成27年10月1日以後(つまり10%の消費税率に引上げ時)にも同様の経過措置が施されるように読み替える規定が置かれています(附則161)。

次に、経過措置のうち一般的に個人及び事業会社に共通性のある項目として、1請負工事等、2資産の貸付け、3仕入れに係る対価の返還等&売上に係る対価の返還等の3つにつきご説明します。

平成8年10月1日~平成25年9月30日までの間に締結した工事(製造を含む)請負に係る契約(これに類する契約を含む)で、平成26年4月1日以後に当該契約に係る課税資産の譲渡等を行う場合には旧税率(5%)が適用されます。つまり新税率が適用される日の半年前の前日までに契約した請負工事等については、いつ譲渡しても5%の税率が適用されます。個人の住宅やマンション購入、企業の社屋の改築工事などはこれに該当します。請負工事等は一般的に金額が多額となり、工期も長期に及ぶことから、機械的に税率切り替え日に一括して税率変更を行うと納期の優先度を巡り大混乱が生じることが十分予想されます。そのため、半年前の契約で税率を固定させたものです。なおこの工事の請負に類する契約には映画の製作、ソフトウェアの開発などで、仕事の完成に長期間を要し、かつ、目的物の引渡しが一括して行われることとされているもののうち、内容につき相手方の注文が付されているものをいいます(消費税法施行令の一部を改正する政令附則45)。

資産の貸付けについては貸付期間が、施行日(平成26年4月1日)以後に対応する賃借料については新税率(8%)が適用されます。しかし、次の1及び2の要件を満たす場合には、施行日以後も旧税率が適用されます。オフィスの賃貸契約などがこれに該当します。

- 施行日(平26年4月1日)以前から継続する資産の貸付けで、その貸付契約の締結日が平8年10月1日~平25年9月30日までに行われたもので、

- その契約の内容が、次の「ア及びイ」又は「ア及びウ」に該当する時は、施行日(平26年4月1日)以後も当該貸付けに対して旧税率(5%)が適用される。

ア.当該契約において貸付期間及び貸付期間中の対価の額が定められていること。

イ.事業者(貸付者)が事情の変更その他の理由により、当該対価の額の変更を求めることのできる旨の定めがないこと。

ウ.契約期間中に当事者の一方又は双方がいつでも解約の申入れをすることができる旨の定めがないこと、その他対価に関する契約の内容が政令で定める要件(消費税法施行令の一部を改正する政令附則46:貸付対価総額が資産取得価額の90/100以上であること)に該当していること。

-

リース取引は該当しない

税務上は、ファイナンスリース契約はリース資産が賃貸人から賃借人に引き渡された時点で資産の売買があったとの認識をしますから(法人税法64の21)、この「貸付け」には該当せず、リース契約の開始日が施行日前であれば旧税率が、施行日以後であれば新税率が適用されます。

-

自動継続条項のある賃貸借契約

自動継続条項のある賃借契約については、自動継続に係る解約申出期限を経過したときに当事者間の合意、すなわち新たな契約の締結があったものと考えるのが相当ですから、指定日(平25年10月1日)以後に解約申出期限が経過し自動継続された場合には経過措置の要件を満たしませんので、施行日以後は新税率(8%)が適用されます。

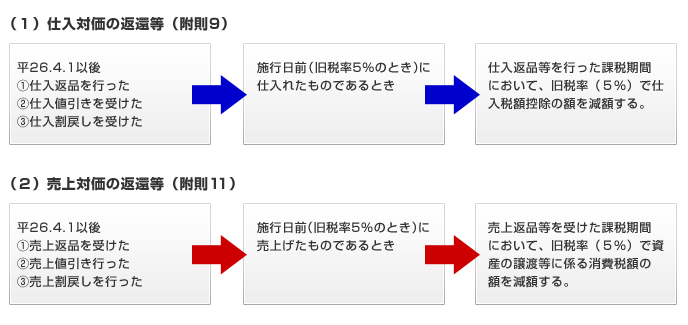

消費税は基本的に、売上などの資産の譲渡等に係る消費税額(つまり受け取った消費税)から、課税仕入れに係る消費税額(つまり支払った消費税)を控除して、その差額を納付します。そして後日仕入返品を行った場合(仕入値引きや仕入れ割戻しを受けた場合を含みます)及び売上返品等を受けた場合(売上値引きや売上割戻しを行った場合を含みます)には、それぞれ、それらが行われた課税期間において、課税仕入れに係る消費税額から又は資産の譲渡等に係る消費税額から控除します(消費税法381、321)。

-

仕入返品等を行った場合(仕入値引きや仕入れ割戻しを受けた場合を含みます)の経過措置

消費税率が引き上げられる施行日(平26年4月1日)前に消費税率5%で課税仕入れが行われたものにつき、施行日以後に仕入返品等を行った場合には、新税率8%ではなく、旧税率5%で、課税仕入れに係る消費税額からの控除計算を行います(附則9)。

-

売上返品等を受けた場合(売上値引きや売上割戻しを行った場合を含みます)の経過措置

消費税率が引き上げられる施行日(平26年4月1日)前に消費税率5%で行われた課税資産の譲渡等につき、施行日以後に売上返品等を受けた場合には、新税率8%ではなく、旧税率5%で資産の譲渡等に係る消費税額からの控除計算を行います(附則11)。

つまり仕入返品等も売上返品等も、新税率施行後も実際に仕入ないしは販売が行われた時の税率で、返品等の消費税額の調整計算が行われます。なお、これまでの説明は8%税率で仕入ないしは販売が行われた場合ですが、10%引上げ後に仕入返品等及び売上返品等が行われた場合も同様の経過措置規定が設けられています(附則161)。したがいまして、10%引上げ後には、5%、8%、10%税率による返品処理等が行われることがあり得ます。

以上のように経過措置により、新税率施行後も旧税率が適用されるケースがありますので、複数の税率が適用できるシステム対応はもちろんのこと、情報入力に至るまでのオペレーションが誤りなくできるような教育が必要と考えます。

2. 低所得者対策

消費税には逆進性があるといわれています。この逆進性とは、高所得者ほど所得に占める消費税の負担が低減し、低所得者ほど所得に占める消費税の負担が増大する消費税の性質をいいます。高所得者ほど所得を(消費ではなく)貯蓄に回す余裕もありますし、さらに食料品などの基礎的消費部分の金額は所得格差ほど大きく開かないと思いますので、この逆進性はうなずけるものがあります。

この消費税の逆進性ゆえに、消費税率の引き上げ論議と並行して低所得者対策の方法が議論されてきました。これについては次回以降に解説いたします。