平成31年度税制改正について:第一回 法人課税の改正・見直しについて

第一回 法人課税の改正・見直しについて

平成30年(2018年)12月14日に、与党(自由民主党・公明党)による「平成 31年度税制改正大綱(以下、「大綱」)」が公表されました。本コラムにおいては、大綱で明らかにされた、法人課税、国際課税等における主要な改正・見直し事項の概要を説明します。

安倍内閣が目指す、高齢者から若者まですべての世代が安心できる全世代型の社会保障制度への転換と財政健全化を確実に進めていくため、消費税率 10%への引上げが2019年10月に実施されます。引上げ前後の需要変動の平準化をはかるべく、予算・税制の両面から十分な支援が行われますが、税制においては自動車と住宅に対する支援策が講じられます。また、少子高齢化が進む中で持続的な成長経路を実現するために、「生産性革命」と「人づくり革命」が引き続き最優先の課題です。イノベーションを促進する研究開発を後押しする観点から、研究開発税制が見直されます。中小企業に対する税制上の様々な支援措置が講じられるとともに、個人事業者の事業承継を促進するための相続税・贈与税における新たな納税猶予制度が創設されます。また、OECD のBEPSプロジェクト等で合意された税制に係る国際的スタンダードに合わせるために、移転価格税制と過大支払利子税制の大幅な見直しが行われます。

なお、本コラムの一部項目の内容については、今後の国会における法案審議の過程において、修正・削除・追加等が行われる可能性があることにご留意ください。

第一回目は、法人課税の主要な改正・見直しについてご説明します。

法人課税

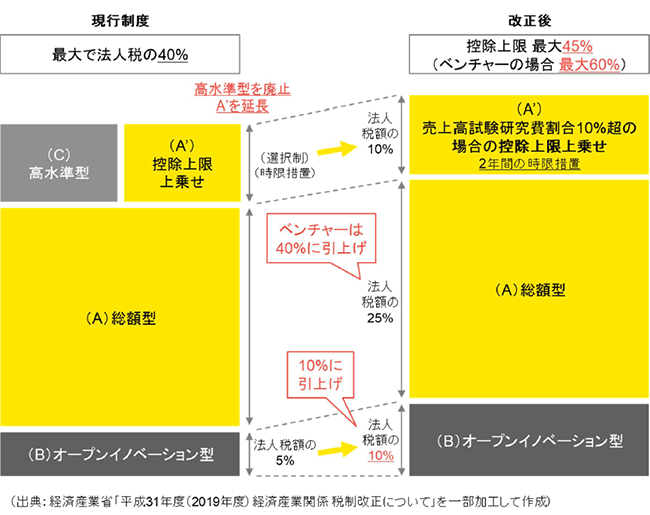

積極的な研究開発投資を促す観点から、研究開発税制(試験研究を行った場合の法人税額の特別控除等)について次の見直しが行われます。

1.総額型(試験研究費に係る税額控除制度)

(1)研究開発を行う一定のベンチャー企業(注1)における控除税額の上限が、当期の法人税額の 40%(現行:25%)に引き上げられます。

(2)高水準型(廃止)は、試験研究費が高い水準の企業に対する控除上限の上乗せ措置として、総額型に統合された上で適用期限が 2 年延長されます。控除税額の上限は、当期の法人税額の10%です。

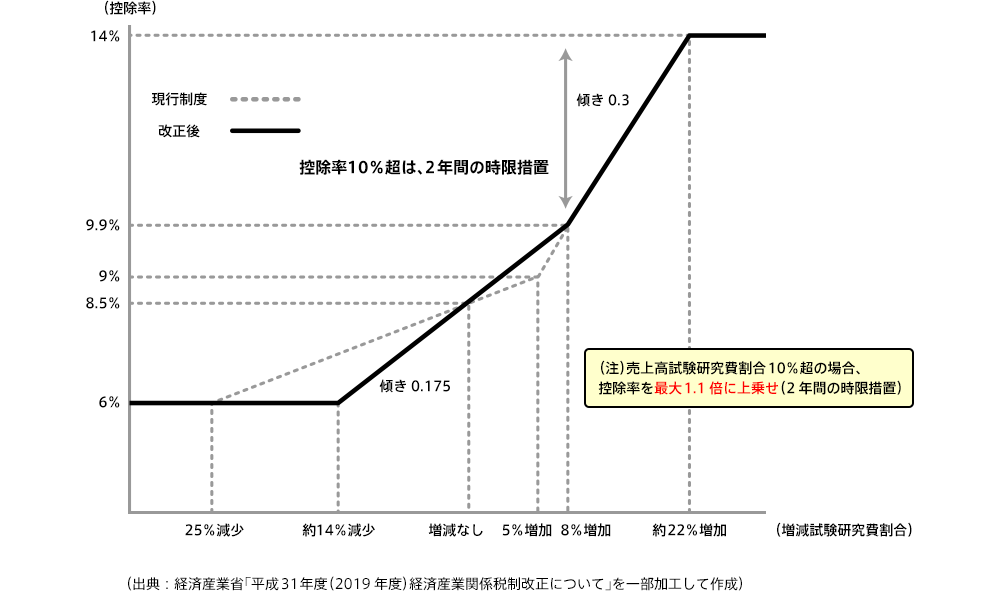

(3)試験研究費に対する税額控除率のカーブ(税額控除率の計算式)が見直されます。

(4)税額控除率の上限を14%(原則は 10%)とする特例の適用期限が2年延長されます。

【総額型の控除率に関する改正内容(上記(1)(2))】

【総額型の控除率に関する改正内容(上記(3)(4))】

2.オープンイノベーション型(特別試験研究費に係る税額控除制度)

対象となる特別試験研究費の対象に、民間企業(研究開発型ベンチャー企業(注2)を含む)に対する一定の委託試験研究が追加されます。研究開発型ベンチャー企業への委託試験研究および同企業との共同試験研究に係る税額控除率は 25%とし、民間企業への委託試験研究に係る税額控除率は20%とします。また、控除税額の上限が当期の法人税額の 10%(現行:5%)に引き上げられます。

| 対象となる相手先 | 削除率 | ||

| 現行制度 | 改正後 | ||

| 共同試験研究 | ①特別研究機関、大学等 | 30% | 30% |

| ②その他の者(民間企業等、技術研究組合) | 20% | 20% | |

| (②のうち、研究開発型ベンチャー) | 25% | ||

| 委託試験研究 | ①特別研究機関等、大学等 | 30% | 30% |

| ②中小企業者、公益法人・地公体の機関・地方独法等 | 20% | 20% | |

| (②のうち、研究開発型ベンチャー) | 25% | ||

| ③その他の者(民間企業等)(注3) | 対象外 | 20% | |

| (③のうち、研究開発型ベンチャー) | 25% | ||

| 知的財産権の使用料 | 中小企業者 | 20% | 20% |

(注1)設立後10年以内の法人のうち、当期において翌期繰越欠損金額を有するもの(大法人の子会社等を除く)とされます。

(注2)対象となる企業は、産業競争力強化法による認定を受けているベンチャーファンドまたは国立大学法人や国立研究開発法人から出資を受けているベンチャー企業で、一定の要件を満たすものです。

(注3)基礎・応用研究または知財利用を目的とした研究開発に限られ、単なる外注等は除かれます。

スタートアップ期のベンチャー企業は、累積赤字がたまっていたとしても、単年度で黒字が出た場合には、納税を行う必要があります(資本金1億円超の場合等)。今回の改正(控除税額の上限が当期の法人税額の 25%から40%にアップ)によって、そのような納税時にも会社に残るキャッシュが増大します。増えたキャッシュは、今後のさらなる研究開発投資の原資になります。

また、改正前はオープンイノベーション型の対象外とされていた大企業への一定の委託試験研究についても、オープンイノベーション型の対象となります。

平成 27年度の税制改正により大幅に拡充されたオープンイノベーション型の活用状況は、26年度の3億円から、改正後の27年度は39億円、28年度は42億円、29年度は81億円(財務省「租税特別措置の適用実態調査の結果に関する報告書」)へと増加しています。平成29年度改正では適用要件の緩和、本改正では控除税額の上限引上げ(5%→10%)等が行われていますので、企業にとってはオープンイノベーション型の税制控除の重要性がますます増大するものと考えられます。

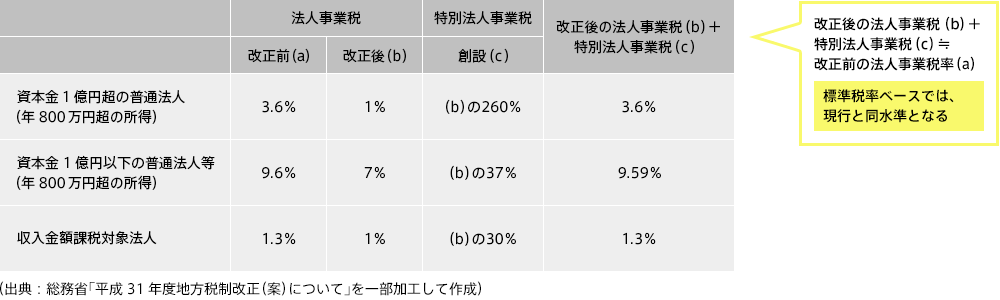

地域間の財政力の偏在を是正するために、現行の法人事業税の一部を新たに創設される特別法人事業税(仮称)に組み換え、都道府県に納付された特別法人事業税については、一旦国庫に納付され、人口比等をベースとして各都道府県に再配分することとされました。

1.2019年10月1日以後に開始する事業年度から、法人事業税の所得割および収入割について標準税率を引き下げることとし、また、特別法人事業税が創設されます。特別法人事業税は、法人事業税の納税義務者に対して課される国税であり、法人事業税と併せて都道府県に申告納付を行います。標準税率ベースでは、現行の法人事業税所得割の税率と改正後の法人事業税所得割と特別法人事業税の税率の合計は、同水準となります。

【法人事業税・特別法人事業税の標準税率】

2.法人資本金1億円超の普通法人(すなわち、外形標準課税適用法人)の所得割の制限税率について、標準税率の 1.7倍(現行:1.2倍)に引き上げる措置が講じられます。

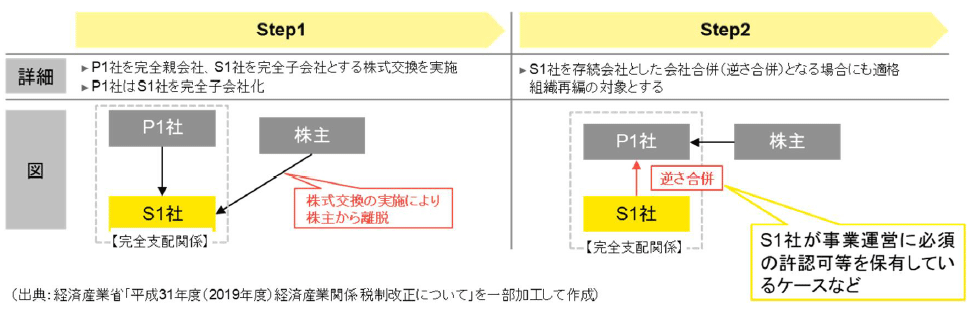

1.株式交換等の後に行う逆さ合併

株式交換等の後に、完全子会社化された会社が完全親会社を被合併法人として逆さ合併を行うことが見込まれている場合には、支配関係継続要件等の適格要件について、その逆さ合併の直前のときまでの関係により判定することとされます。

上図において、S1 社が事業運営に必須な許認可等を保有しているケースでは、S1 社を存続法人とするために「逆さ合併」のニーズは非常に大きいものです。今後は、税務上の適格・非適格に悩むことなく、このような再編が容易に行えるようになります。

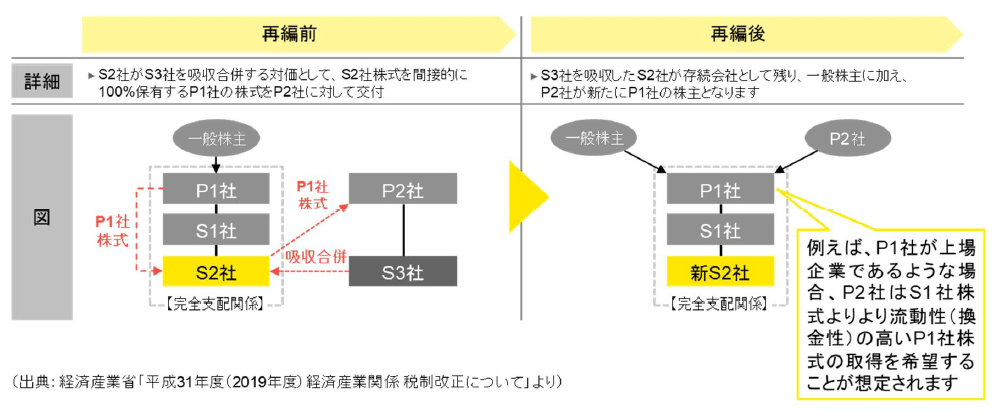

2.間接保有の完全親会社の株式を用いた組織再編

合併、分割および株式交換に係る適格要件や旧株譲渡損益繰延要件のうち、対価に係る要件について、三角合併等で対価となる合併法人等の親法人の株式に、合併法人等の発行済株式の全部を間接に保有する法人の株式(注)が加えられます。

(注)企業グループ内の一定の法人間の合併等について、合併法人等の発行済株式の全部を間接に保有する一定の外国法人(以下、「特定関係外国法人」)の株式を対価とする場合には、適格要件を満たさないこととされます。また、特定関係外国法人の株式を対価とする合併等が適格合併等に該当しないときは、その合併等の際、株主の旧株の譲渡益に対して課税することとされます。

上図において、P1 社が上場企業であるような場合、S3 社(消滅会社)の株主である P2 社は、より流動性(換金性)の高いP1社株式の取得を希望するケースがあります。改正後は、この三角合併の対価として P2 社に P1 社株式を交付したとしても、適格要件等を充足します。

1.中小企業等経営強化法の事業再編投資計画の認定に係る投資事業有限責任組合(いわゆる事業承継ファンド)の組合財産である株式を発行した中小企業者について、中小企業投資促進税制、特定中小企業者等が経営改善設備を取得した場合の特別償却等または中小企業経営強化税制その他一定の規定におけるみなし大企業(中小企業税制の適用不可)の判定については、その事業承継ファンドに出資をした中小企業基盤整備機構(大規模法人に該当)の有する株式を除外して判定することになります。

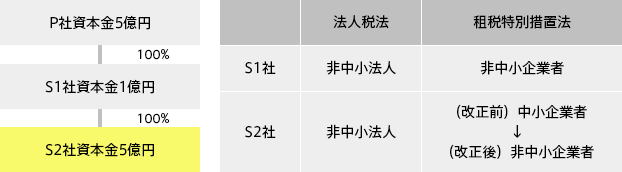

2.租税特別措置法上の中小企業向けの各租税特別措置の適用対象である中小企業者等から除かれるいわゆる「みなし大企業」の判定について、大規模法人に以下の法人が加えられます。

(1)大法人(資本金5億円以上等)の100%子会社

(2)100%グループ内の複数の大法人に発行済株式または出資の全部を保有されている法人

上記2により、これまで法人税法上は中小法人には該当しないものの、租税特別措置法上は中小企業者等に該当するため各種優遇措置の適用を受けることができたS2 社(下図参照)は、各種優遇措置の適用を受けられなくなることが見込まれます。

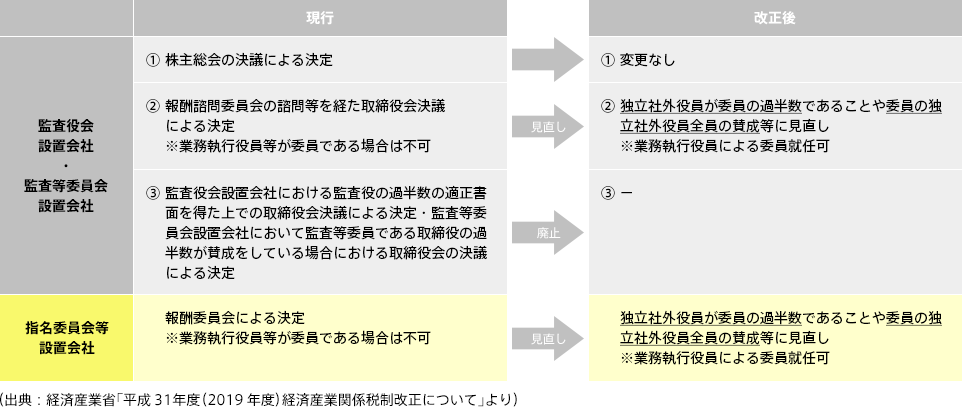

法人の支給する役員給与における業績連動給与の手続きに係る要件について、次の見直しが行われます。

1.報酬委員会および報酬諮問委員会(以下、「報酬委員会等」)における決定等の手続き(見直し)

(1) 報酬委員会等を設置する法人の業務執行役員が報酬委員会等の委員でないこととの要件が除外され、業務執行役員が自己の業績連動給与の決定等に係る決議に参加していないこととの要件が加えられます。

(2) 報酬委員会等の委員の過半数が独立社外役員であることおよび委員である独立社外役員のすべてが業績連動給与の決定に賛成していることとの要件が加えられます。

2.監査役会設置会社における決定等の手続き(廃止)

監査役会設置会社における監査役の過半数が、適正書面を提出した場合の取締役会の決定、および監査等委員会設置会社における監査等委員の過半数が賛成している場合、取締役会の決定の手続きが除外されます。

1.中小企業における防災・減災設備に係る特別償却制度の創設

中小企業者のうち中小企業等経営強化法に基づく事業継続力強化計画または連携事業継続力強化計画(仮称)の認定を受けたものが、2021年3月31日までの間に、その認定に係る事業継続力強化計画または連携事業継続力強化計画に係る特定事業継続力強化設備等(例:自家発電機、データバックアップシステム、防火シャッター等)の取得等をして、その事業の用に供した場合には、その取得価額の 20%の特別償却ができる税制が創設されます。

2.匿名組合出資を有する投資法人等に係る課税の特例における要件の見直し

投資法人に係る課税の特例および特定投資信託に係る受託法人の課税の特例について、他の法人の発行済株式または出資の 50%以上を有していないこととの要件に関して、他の法人の出資に匿名組合出資を含めることとされます。

3.適用期限の延長

(1)中小企業者の法人税率の軽減特例(年800万円以下の所得に対して15%)の適用期限が2年延長されます。

(2)中小企業投資促進税制、中小企業経営強化税制等について一部適用要件等を見直した上で、適用期限が2年延長されます。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。EY税理士法人および他のEYメンバーファームは、皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。