令和3年度税制改正について:第三回 所得・資産課税

第三回 所得・資産課税

(1)住宅ローン控除の見直し

①消費税等の税率が10%である場合の住宅ローン控除の控除期間を13年間とする特例が延長されます。

以下の期間に契約が締結されており、令和3年(2021年) 1月1日から令和4年(2022年)12月31日までの間に居住の用に供することが要件となります。

| 区分 | 契約期間 |

|---|---|

| 新築 | 令和2年(2020年)10月1日から令和3年(2021年)9月30日まで |

| その他 | 令和2年(2020年)12月1日から令和3年(2021年)11月30日まで |

②40㎡以上50㎡未満の住宅についても上記①の対象に加わり、この特例は合計所得金額が1,000万円以下の年に適用できることとされます。

住宅ローン控除の控除率1%を下回る借入金利で住宅ローンが借り入れられているケースが散見されることから、令和4年(2022年)度税制改正において控除額や控除率のあり方が見直されます。

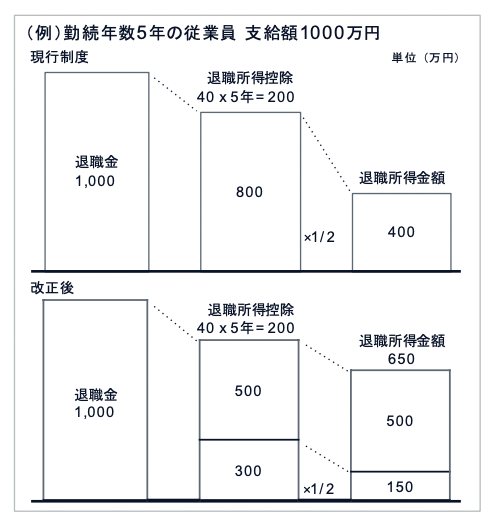

(2)退職所得課税の適正化

勤続年数5年以下の法人役員等以外の短期退職手当金等については、退職所得控除額を控除した残額のうち300万円を超える部分については、2分の1課税を適用しないこととされます。この改正は令和4年(2022年)分以後の所得税について適用されます。

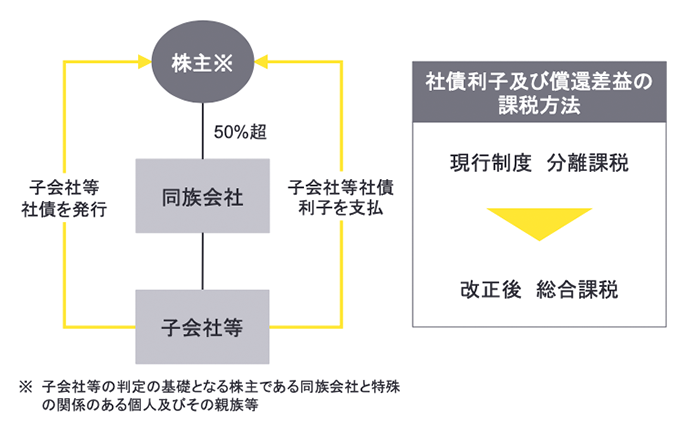

(3)同族会社が発行した社債の利子等の課税方法の見直し

社債の利子のうち、同族会社が発行した社債の利子でその同族会社の個人株主等が支払を受けるものについては、総合課税の対象とされていますが、その同族会社を通じて支配する子会社や孫会社等が発行した社債の利子についても総合課税の対象となります(現行:分離課税)。

また、社債の償還差益についても、同様の取り扱いとなります。

この改正は、令和3年(2021年)4月1日以後の支払いにつき適用されます。

(1)直系尊属からの住宅取得等資金の贈与の非課税措置等

①直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、令和3年(2021年)4月1日から同年12月31日までの間に住宅の新築等に係る契約を締結した場合に、次のとおり、令和2年4月1日から令和3年3月31日までの間の非課税限度額と同額まで引き上げる措置が講じられます。

| 区分 | 現行制度 | 改正後 |

|---|---|---|

| 消費税等の税率10%適用住宅 | 1,200万円 | 1,500万円 |

| 上記以外の住宅 | 800万円 | 1,000万円 |

上記は、耐震、省エネ又はバリアフリーの住宅に係る非課税限度額であり、一般住宅に係る非課税限度額は上記金額からそれぞれ500万円を減じた額となります。

②受贈者が贈与を受けた年分の所得税に係る合計所得金額が1,000万円以下である場合に限り、床面積要件の下限が40㎡(現行:50㎡)に引き下げられます。

| 現行制度 | 改正後 |

|---|---|

| 贈与を受けた年の合計所得金額が1,000万円以下である場合でも、床面積要件の下限は50m²以上である。 | 贈与を受けた年の合計所得金額が1,000万円以下である場合に限り、床面積要件の下限を40m²以上とする。 |

上記①及び②の改正は令和3年(2021年)以後に贈与を受ける場合に適用されます。

(2)教育資金の一括贈与に係る贈与税の非課税措置の見直し

①直系尊属から一括贈与を受けた教育資金について、教育資金管理契約の終了の日までに贈与者が死亡した場合、その死亡の日までの年数にかかわらず、同日における管理残額を相続等により取得したものとみなされることとなります。(現行:贈与者死亡前3年以内贈与のみ対象)。ただし、受贈者が23歳未満である場合、学校等に在学している場合、教育訓練給付金の支給対象となる教育訓練を受講している場合には対象外となります(現行と同じ)。

②上記①により相続等により取得したものとみなされる管理残額について、受贈者が贈与者の孫等である場合には、贈与者死亡時の管理残高に係る相続税に2割加算が適用されます(現行:適用なし)。

上記措置を講じた上、直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置の適用期間を令和5年(2023年)3月31日まで2年間延長し、上記①及び②の改正は、令和3年(2021年)4月1日以後の信託等により取得する信託受益権等について適用されます。

(3)結婚・子育て資金の一括贈与に係る贈与税の非課税措置の見直し

①直系尊属から一括贈与を受けた結婚・子育て資金に係る贈与者死亡時の管理残額について、受贈者が贈与者の孫等である場合には、贈与者死亡時の管理残額に係る相続税に2割加算が適用されます(現行適用なし)。この改正は、令和3年(2021年)4月1日以後の信託等により取得する信託受益権等について適用されます。

②受贈者の年齢要件の下限が18歳以上(現行20歳以上)に引き下げられます。この改正は、令和4年(2022 年)4月1日以後の信託等により取得する信託受益権等について適用されます。

上記措置を講じた上、直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置の適用期間を令和5年(2023年) 3月31日まで2年間延長されます。

(4)非上場株式等に係る相続税の納税猶予制度の要件緩和

非上場株式等に係る相続税の納税猶予の特例制度について、後継者が被相続人の相続開始の直前において特例認定承継会社の役員であることとされている役員要件が緩和されます。

<役員要件が不要となる場合>

| 現行制度 | 改正後 |

|---|---|

|

|

この改正は、適用時期について大綱に記載はありません。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。EY税理士法人および他のEYメンバーファームは、皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。