令和4年度の税制改正について:第一回 法人課税(2)

第一回 法人課税(2)

(1)概要

資本の払戻に係るみなし配当の額の、計算の基礎となる払戻等対応資本金額等及び資本金等の額の計算の基礎となる減資資本金額が、その資本の払戻しにより減少した資本剰余金の額を限度とすることになりました。

(2)みなし配当について

会社が金銭の分配を行う場合、利益剰余金を原資として配当金を支払う方法が一般的です。

しかし会社は利益剰余金以外に自社の資本剰余金(その他資本剰余金)の分配を行うことも可能です。

この資本剰余金の分配など、会社の資本を分配する取引は、税務上「資本の払戻し」と呼ばれています。

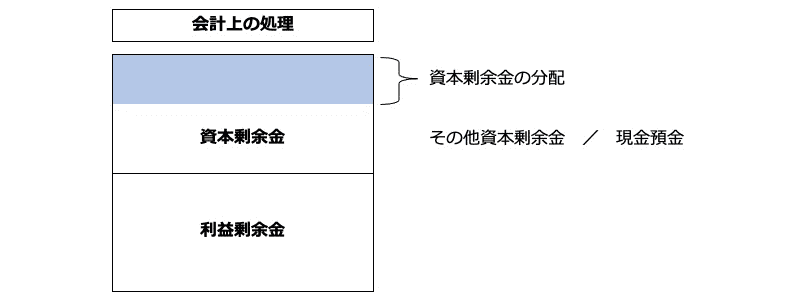

資本の払戻しが行われる場合、会計上は以下のような捉え方に基づき、資本剰余金の減少のみを認識することが一般的です。

しかし税務上は必ずしも上記のような処理になるとは限らず、資本の払戻し額のうち一部については、資本ではなく利益の分配であるとみなされることがあります。

この資本の払戻しのうち、一部を利益の配当とみなす制度を、税務上「みなし配当」と呼びます。

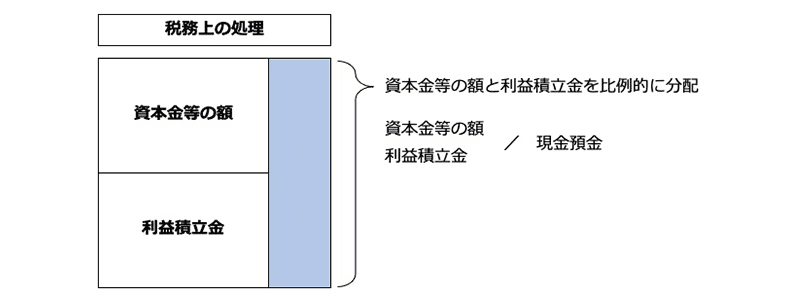

みなし配当のイメージは以下の通りです。

資本の払戻しによる分配時に利益が留保されている場合、税務上の資本(資本金等の額)と税務上の利益(利益積立金)が比例的に分配されたと考えます。

みなし配当の額の計算方法

みなし配当=資本の払戻し額-払戻等対応資本金額等

払戻等対応資本金額等=直前の資本金等の額×減少した資本剰余金の額/簿価純資産価額

現行制度では払戻等対応資本金額等は減少した資本剰余金の額にかかわらず、直前の資本金等の額に減少資本剰余金割合を乗じて計算した金額とされていました。

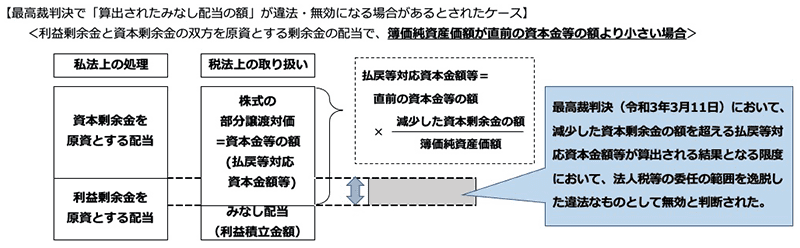

(3)改正の内容

みなし配当の額の算定について、違法・無効となる状態を解消し、令和3年3月11日の最高裁判決の判決に沿うような内容への整備をするために、その算定方法につき、次の①及び②のような改正が行われます。

①資本の払戻しに係る「みなし配当の額」の計算の基礎となる「払戻等対応資本金額等及び資本金等の額」の計算の基礎となる「減資資本金額」は、その資本の払戻しにより減少した資本剰余金の額を限度とする。

(注)出資等減少分配に係る「みなし配当の額」の計算及び資本金等の額から減算する金額についても、同様とされます。

②種類株式を発行する法人が資本の払戻しを行った場合における「みなし配当の額」の計算の基礎となる「払戻等対応資本金額等及び資本金等の額」の計算の基礎となる「減資資本金額」は、その資本の払戻しに係る各種類資本金額を基礎として計算することとする。

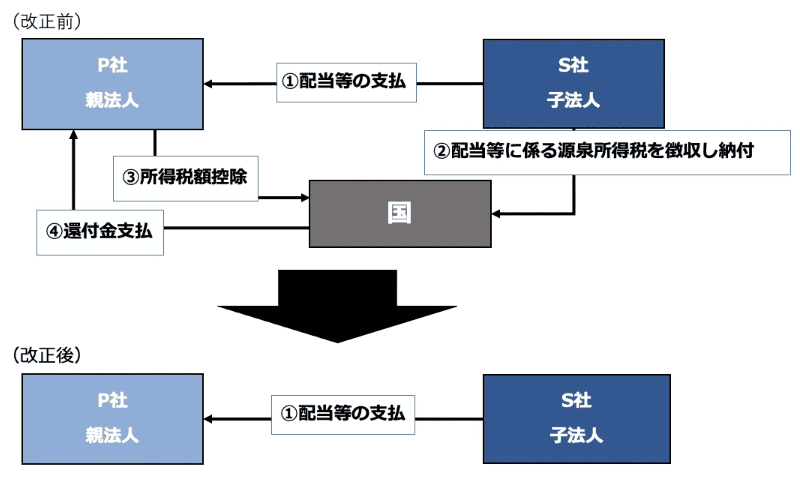

(1)内容

一定の内国法人※1が支払を受ける配当等で次に掲げるものについては、所得税を課さず、その配当等に係る所得税の源泉徴収を行わないことになりました。

①完全子法人株式等(株式保有割合100%)に該当する株式等に係る配当等

②関連法人株式等※2に該当する株式等に係る配当等

※1 内国法人のうち、一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除く。)、人格のない社団等並びに法人税法以外の法律によって公益法人等とみなされている法人以外の法人をいう。

※2 配当等の支払に係る基準日において、当該内国法人が直接に保有する他の内国法人の株式等(当該内国法人が名義人として保有するものに限る。以下同じ)の発行済み株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人株式等

(2)適用時期

令和5年10月1日以後に支払をうけるべき配当等について適用されます。

(3)ポイント

これまでは上記に該当する配当であっても、配当の支払側で一旦源泉徴収しこれを国に納付し、配当の受取側では源泉徴収分について所得税額控除の適用を受けていました。

今回の改正により、これらの事務負担が無くなります。また一時的な社外への資金流出も無くなります。

(1)内容

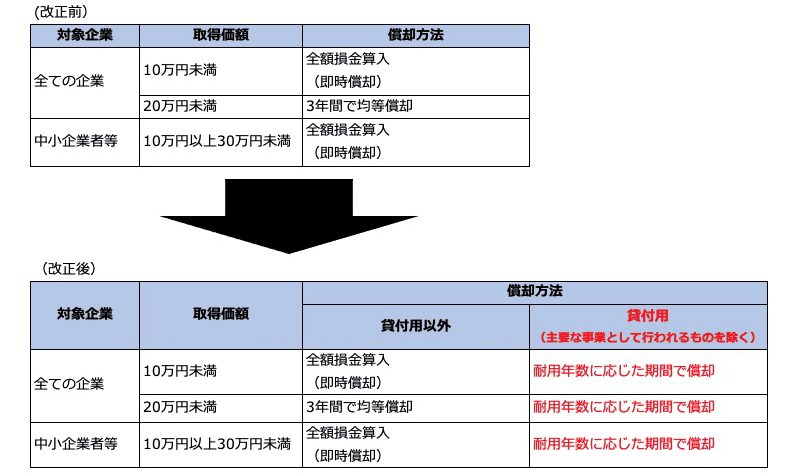

下記対象資産から貸付けの用に供したものが除外されます。(主要な事業として行われるものを除く)

①少額の減価償却資産(取得価額が10万円未満の減価償却資産)

②一括償却資産(取得価額が20万円未満の減価償却資産)

③中小企業者等の少額減価償却資産の特例(取得価額が30万円未満の減価償却資産)

いわゆる建築用足場スキームなどを利用した課税の繰延(取得価額の一時損金算入と賃貸収入等の翌年度以降益金算入)に関して、対応が行われました。

(2)適用時期

令和4年4月1日以後に取得等をするものから適用されます。

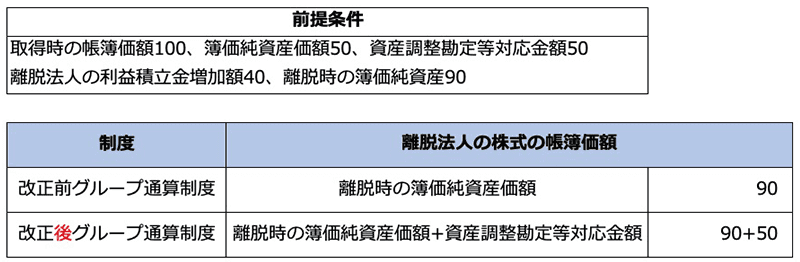

(1)投資簿価修正制度の見直し

改正前は、通算グループからの離脱法人の株式の離脱直前の帳簿価額は、離脱法人の簿価純資産価額に相当する金額とされていました。

これはグループ通算制度が単体申告であり、連結納税で行われていた投資簿価修正を厳密に行うことが困難であるため簡便的な簿価修正として制度設計されていたためだと考えれられます。

改正後は、離脱時に離脱法人株式の取得時におけるのれんに相当する金額(資産調整勘定等対応金額)を、その離脱法人の簿価純資産価額に加算することができるようになります。

(注)

①離脱時の属する事業年度の確定申告書等に計算に関する明細を添付し、計算に関する事項を記載した書類の保存が義務となります。

②対象となる通算子法人からは、主要な事業が引き続き行われることが見込まれないことにより通算制度からの離脱等に伴う資産の時価評価制度の適用を受ける法人を除きます。

③資産調整勘定等対応金額とは、離脱する通算子法人の通算開始・加入前に時価取得した子法人株式を合併対価として、取得時に通算子法人を被合併法人とする非適格合併を行うものとした場合に資産調整勘定又は負債調整勘定として計算される金額に相当する金額をいいます。

④資産調整勘定等対応金額は、通算子法人を被合併法人等とする非適格合併等が行われた場合には零とします。

⑤連結納税制度からグループ通算制度に移行したグループの連結開始・加入子法人についても、対象とします。

(2)時価評価制度の見直し

時価評価資産から除外される資産から、帳簿価額1000万円未満の営業権が除外されることとなりました。

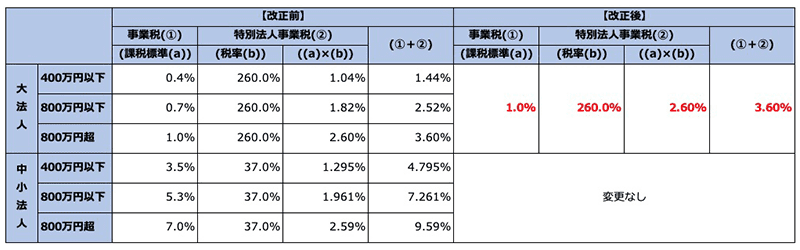

(1)概要

大法人に対する法人事業税の所得割について、軽減税率が廃止されます。

改正前は2以下の都道府県にしか事務所等を設けていない大法人にも軽減税率が適用されていましたが、改正後は適用できなくなります。

(2)適用時期

令和4年4月1日以後開始する事業年度より適用されます。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。