令和3年度税制改正について

第一回 法人課税(2)

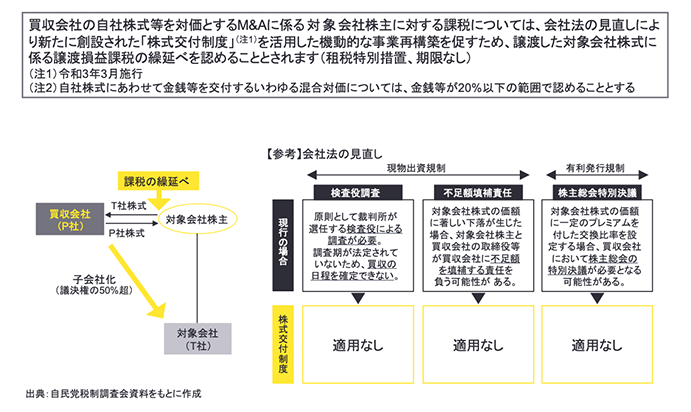

法人が会社法の株式交付制度によって、その有する株式を譲渡し、株式交付親会社の株式(自社株式)の交付を受けた場合には、その譲渡した株式の譲渡損益の計上を繰り延べる措置が創設されます。

自社株式にあわせて金銭等を交付する場合は、対価の80%以上が自社株式の価額である場合に限り当該措置が適用され、自社株式に対応する部分の譲渡損益の繰り延べが認められます。

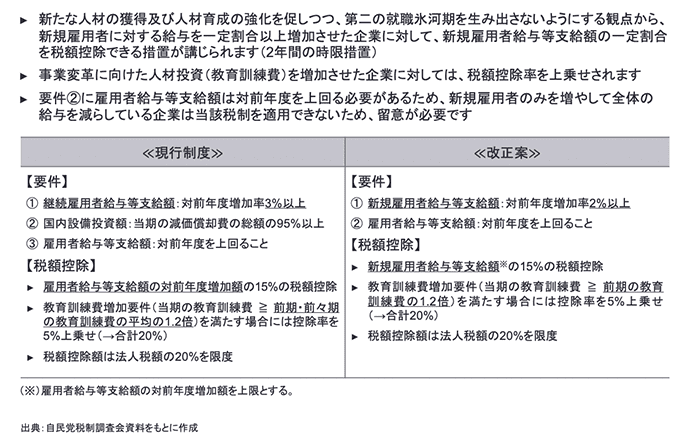

大企業向けの賃上げ及び投資の促進に係る税制の要件が以下のとおり見直され、新規雇用者の給与等の支給額及び教育訓練費の増加に着目した税制へ変更となります。

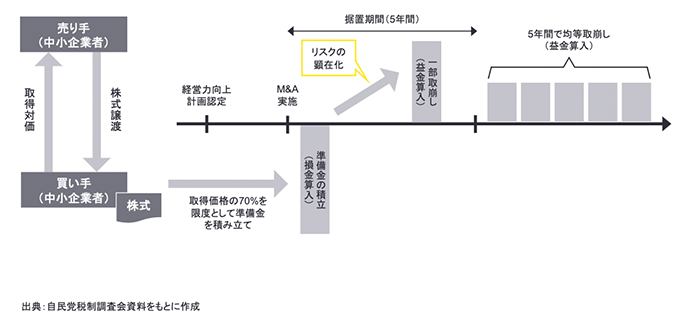

青色申告書を提出する中小企業者のうち中小企業等経営強化法の経営力向上計画の認定を受けたものが、その認定に係る経営力向上計画に従って他の法人の株式等の取得(購入による取得に限る。)をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合において、その株式等の価格の低落による損失に備えるため、その株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損金算入できる措置が講じられます。

この準備金は、その株式等の全部又は一部を有しなくなった場合、その株式等の帳簿価額を減額した場合等において取り崩すほか、その積み立てた事業年度終了の日の翌日から5年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して、益金算入することとなります。

(1)中小法人に係る法人税の軽減税率(15%)の特例が2年間延長されます。

(2)大企業に対して、研究開発税制その他生産性の向上に関連する税額控除の規定を適用できないことの措置について、次の見直しを行った上で、その適用期限が3年延長されます。

①本措置の対象に、カーボンニュートラルに向けた投資促進税制の税額控除及びデジタルトランスフォーメーション投資促進税制の税額控除が加えられます。

②継続雇用者給与等支給額(平均給与等支給額)の要件を判定する場合に雇用調整助成金及びこれに類するものを控除しないこととします。

(3)中小企業投資促進税制について、対象事業に不動産業、物品賃貸業、料亭等の事業を加え、その適用期限が2年間延長されます。また、中小企業経営強化税制につき、M&Aの効果を高める設備として「経営資源集約化設備(D類型)」を新たな類型として追加し、その適用期限が2年間延長されます。

(4)地域未来投資促進税制につき、対象となる事業にサプライチェーン類型を加え、その適用期限が2年間延長されます。

(5)投資法人に係る課税の特例及び特定投資信託に係る受託法人の課税の特例における特定の資産の総資産のうちに占める割合が50%を超えていることとする要件について、ファイナンス・リース取引に係る金銭債権はそのファイナンス・リース取引の目的となっている資産として、その割合を計算することとされます。

本コラムは、一般的な参考情報の提供のみを目的に作成されており、会計、税務およびその他の専門的なアドバイスを行うものではありません。EY税理士法人および他のEYメンバーファームは、皆様が本コラムを利用したことにより被ったいかなる損害についても、一切の責任を負いません。具体的なアドバイスが必要な場合は、個別に専門家にご相談ください。