新リース会計基準に関して(追加)―貸手及びセール・アンド・リースバック取引

企業会計基準委員会(ASBJ)は2024年9月13日に企業会計基準第34号「リースに関する会計基準」と企業会計基準適用指針第33号「リースに関する会計基準の適用指針」を公表しました。

今回は、新リース会計基準に関して、これまでの当コラムで触れなかった論点を追加で解説したいと思います。

1. 貸手のリースに関して

以下を除き、基本的に企業会計基準第13号の定めを踏襲しています。

-

収益認識との整合性を図る点

→収益認識基準において割賦基準が認められなくなったこととの整合性から、「リース料受取時に売上高と売上原価を計上する方法は」は廃止されました。 - リースの定義

- リースの識別

借手と異なり、貸手においては引き続きリースをファイナンス・リースとオペレーティング・リースに分類する事になります。

(ファイナンス・リースやオペレーティング・リースの定義や判定方法に関しては変更点が無い為、割愛します)

次のいずれかの方法を選択して、決定します。

①借手のリース期間と同様に決定する方法

②借手が再リースする意思が明らかな場合の再リース期間を加えて決定する方法

(現行の会計基準の定めを踏襲した方法)

①製造又は販売を事業とする貸手が当該事業の一環で行うリース

リース開始日

- 貸手のリース料からこれに含まれている利息相当額を控除した金額で売上高を計上し、同額でリース投資資産を計上します。

-

原資産の帳簿価額により売上原価を計上します。原資産を借手の使用に供する為に支払う付随費用がある場合、当該付随費用を売上原価に含めます。

売上高と売上原価の差額(以下「販売益相当額」)が貸手のリース料に占める割合に重要性が乏しい場合は、原資産の帳簿価額(付随費用がある場合はこれを含める)をもって売上高及び売上原価とし、販売益相当額を利息相当額に含めて処理する事が可能。

受取リース料

- 各期に受け取る貸手のリース料(以下「受取リース料」)を利息相当額とリース投資資産の元本回収とに区分し、前者を各期の損益として処理し、後者をリース投資資産の元本回収額として会計処理を行います。

②製造又は販売以外を事業とする貸手が当該事業の一環で行うリース

リース開始日

- リース開始日に、原資産の現金購入価額により、リース投資資産を計上

受取リース料

- 受取リース料の会計処理は、①と同様

③貸手が事業の一環以外で行うリース

リース開始日

- リース開始日に、貸手のリース料からこれに含まれている利息相当額を控除した金額と原資産の帳簿価額との差額を売却損益として計上します。

- 貸手のリース料からこれに含まれている利息相当額を控除した金額でリース投資資産を計上します。

- 原資産を借手の使用に供する為に支払う付随費用がある場合、当該付随費用を含めて売却損益に計上します。ただし、当該売却損益が貸手のリース料に占める割合に重要性が乏しい場合は、当該売却損益を利息相当額に含めて処理する事が可能。

受取リース料

- 受取リース料の会計処理は、①と同様

基本となる会計処理は、(2)と同様。この場合、「リース投資資産」は「リース債権」と読み替えます。また、割安購入選択権がある場合、当該割安購入選択権の行使価額を貸手のリース料及び受取リース料に含めます。

-

通常の賃貸借取引に係る方法に準じた会計処理を行います。

オペレーティング・リースによる貸手のリース料について、貸手のリース期間にわたり原則として定額法で計上します。 - ただし、貸手が貸手のリース期間について上記(1)②の方法を選択して決定する場合に当該貸手のリース期間に無償賃貸期間が含まれるときは、貸手は、契約期間における使用料の総額について契約期間にわたり計上します。

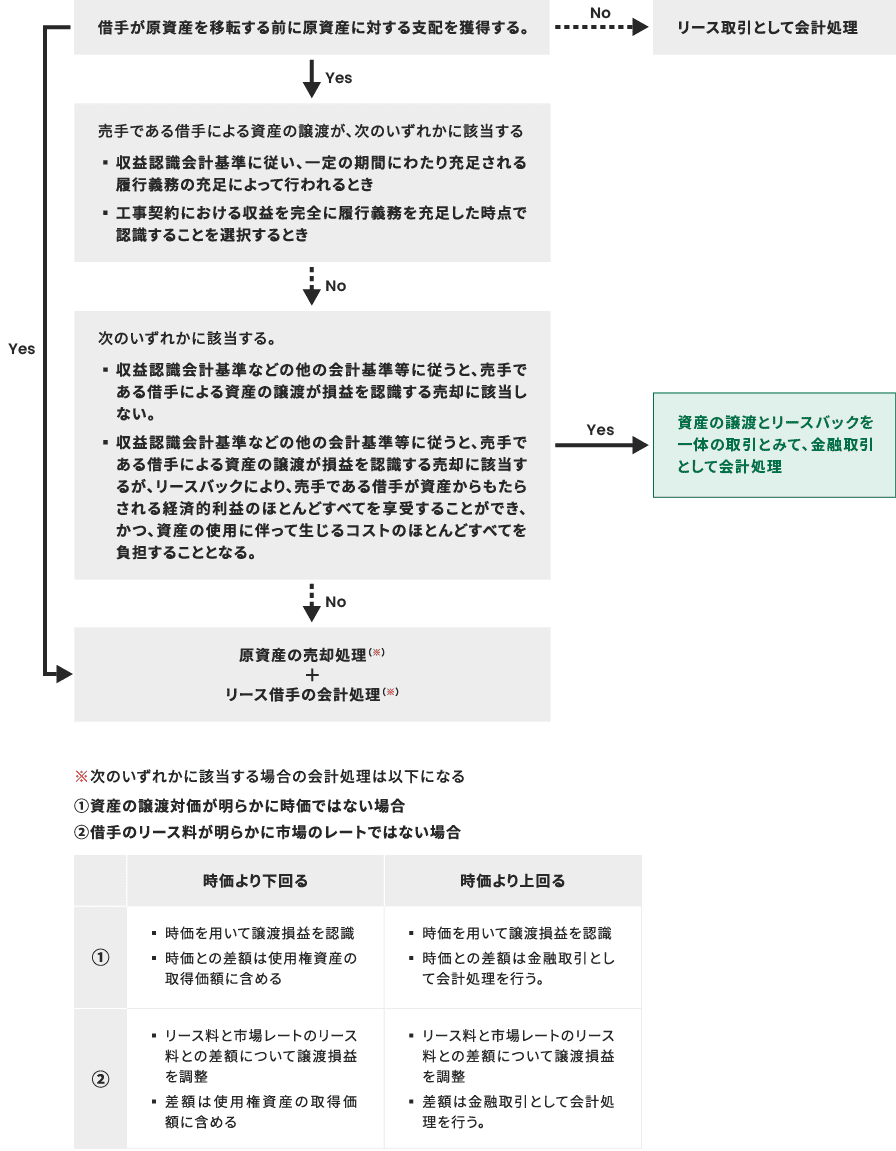

2. セール・アンド・リースバック取引

※ただし、以下の場合はセール・アンド・リースバック取引に該当しません

①売手である借手が原資産を移転する前に原資産に対する支配を獲得しない場合、当該資産の移転と関連するリースバック

②リースバックが行われる場合であっても、売手である借手による資産の譲渡が次のいずれかであるとき

- 収益認識会計基準に従い、一定の期間にわたり充足される履行義務の充足によって行われるとき。

- 工事契約における収益を完全に履行義務を充足した時点で認識することを選択するとき

- 他の会計基準等に従うと売手である借手による資産の譲渡が損益を認識する売却に該当しない場合

- 他の会計基準等に従うと売手である借手による資産の譲渡が損益を認識する売却に該当するが、リースバックにより、売手である借手が資産からもたらされる経済的利益のほとんどすべてを享受することができ、かつ、資産の使用に伴って生じるコストのほとんどすべてを負担することとなる場合

①資産の譲渡対価が明らかに時価を下回る場合、時価を用いて譲渡について損益を認識し、譲渡対価と時価との差額について使用権資産の取得価額に含めます。

②借手のリース料が明らかに市場のレートでのリース料を下回る場合、借手のリース料と市場のレートでのリース料との差額について譲渡対価を増額した上で譲渡について損益を認識し、当該差額について使用権資産の取得価額に含めます。

③資産の譲渡対価が明らかに時価を上回る場合、時価を用いて譲渡について損益を認識し、譲渡対価と時価との差額について金融取引として会計処理を行います。

④借手のリース料が明らかに市場のレートでのリース料を上回る場合、借手のリース料と市場のレートでのリース料との差額について譲渡対価を減額した上で譲渡について損益を認識し、当該差額について金融取引として会計処理を行います。

※資産の譲渡対価が明らかに時価ではないかどうか又は借手のリース料が明らかに市場のレートでのリース料ではないかどうかは、資産の時価と市場のレートでのリース料のいずれか容易に算定できる方を基礎として判定します。

<参考>

リースに関する会計基準(企業会計基準第34号)

リースに関する会計基準の適用指針(企業会計基準適用指針第33号)